Résultats financiers d'Apple, année 2006

Introduction

Comme tous les 3 mois, Apple a annoncé les résultats financiers de son dernier trimestre.

La récente annonce du 18 octobre dernier est un peu particulière puisqu'Apple a présenté les résultats de son quatrième trimestre 2006 et par extension, les résultats de son année fiscale 2006. Pour rappel, l'année fiscale pour Apple s'étale du 1er octobre au 30 septembre.

C'est M. Peter Oppenheimer, Chief Financial Officer (CFO), qui, avec l'aide de M. Timothy D. Cook, Chief Operating Officer (COO), ont présenté ces chiffres via une conférence téléphonique émise en QuickTime le 18 octobre dernier.

Pour ceux qui souhaitent avoir un historique ou une vue d'ensemble, je les invite à lire les précédentes humeurs que j'avais écrit sur les résultats financiers d'Apple pour le Q1 2004, Q2 2004, Q3 2004, Q4 2004, Q1 2005, Q2 2005, Q3 2005, Q4 2005, Q1 2006, Q2 2006 et enfin Q3 2006.

Puisque je suis en vacances, j'ai pris le temps de rédiger cette humeur qui, globalement, garde la structure suivante:

- Présentation objective des résultats

- Analyses des résultats par secteur d'activité

- Conclusions

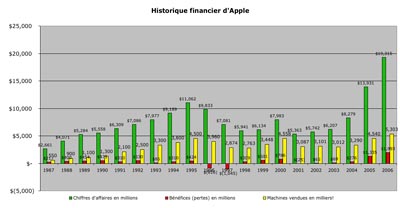

Vu que l'on arrive au terme d'une année, il est toujours bon d'avoir un regard sur le passé d'Apple. Ci-dessous, un tableau qui retrace les principaux jalons de notre marque préférée depuis 1984:

Je sais, cette image est grande, vous avez qu'à acheter un 24 pouces Dell;-)

Les résultats

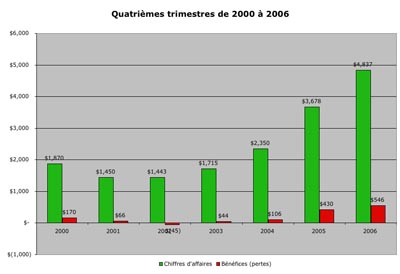

Vu le succès que connaît l'iPod et en général les produits Apple, vous n'avez pas été très surpris d'entendre que les résultats ont été - encore une fois - excellents! En bref, notre marque préférée a généré un chiffre d'affaires de 4.837 milliards de dollars (+31% comparé à la même période de l'an dernier) et un bénéfice net de 546 millions de dollars (+26% comparé à la même période de l'an dernier)! De plus, la marge brute s'est arrêtée à 29.2% sur l'ensemble du trimestre et de l'année!

Dans le but d'avoir une référence, il est important de confronter et comparer ces résultats avec le passé, soit jusqu'en 2000 (année extraordinaire pour Apple et l'ensemble de l'industrie informatique) :

Grâce à ce dernier trimestre, Apple boucle l'année fiscale avec le meilleur résultat de toute son histoire puisqu'elle a généré un chiffre d'affaires annuel de 19.315 milliards de dollars (+38% comparé à 2005) et un bénéfice net de 1.993 milliards de dollars (+49% comparé à 2005)!

Comme on le dit souvent, une illustration en dit bien plus que des mots:

Ce que ce graphique illustre bien, c'est que le retour du fondateur a eu un impact profond sur les résultats de la société depuis 1997... date du rachat de la société NeXT. Je n'oublie pas l'ancien patron, Gil Amelio, qui ne démérite pas car c'est lui qui est à la base des Power Macintosh G3 qui relança la marque auprès des aficionados.

Enfin, ce dernier trimestre a encore accentué les parts de marché entre les machines portables et les desktops:

Historique des ventes par segment et par trimestre

Le même tableau, mais avec le pourcentage relatif aux segments

En bref, Apple affiche des résultats insolents et elle ne devrait pas s'arrêter là puisque les dirigeants ont déjà annoncé que "en terme de produits, l'année 2007 sera la plus excitante de toute son histoire".

Analyse des résultats

Depuis quelques semaines, Apple n'a plus que des machines à processeur Intel dans son catalogue. Quand on y repense...

Est-ce que ça change quelque chose? Non, pas vraiment, à part le fait que nos machines se traînent moins par rapport à des PC équivalents.

Toutefois, est-ce que les ventes ont significativement progressé? Non!

Vous n'êtes pas d'accord? Vous pensez que je suis de mauvaise foi?

Un peu seulement, mais laissez-moi développer un peu mon argumentaire: depuis quelques années, tous les instituts de sondages qui savent tout mieux que les autres nous affirment que le Mac prend toujours un peu plus de parts de marché.

Il faut être prudent avec ce genre d'affirmation car il est très difficile de pouvoir donner des chiffres absolus dans ce domaine mais on peut néanmoins se risquer à une analyse.

Tout d'abord, il faut reconnaître que 2006 a été une des meilleures années pour la marque mais pas uniquement au niveau de ses finances... les Mac ont eux aussi battus un record puisque ce n'est pas moins de 5.303 millions de machines qui ont trouvé un foyer cette année fiscale.

Ce chiffre n'a tout simplement jamais été atteint de toute l'histoire d'Apple et ce petit graphique l'illustre très bien:

Toutefois, que représente ces chiffres vis-à-vis des PC?

J'ai souvent entendu des théories et des estimations qui reposaient plus sur des sentiments et des impressions que des faits!

Personnellement, je sais que depuis des années on parle beaucoup du Mac et ces derniers résultats attestent de la bonne forme des ventes. Toutefois, est-ce que pour autant les ventes gagnent du terrain par rapport aux PC?

Répondre à cette question, c'est dans le fond comprendre si le Mac est de plus en plus adopté auprès de l'ensemble des utilisateurs informatiques ou s'il s'agit plus d'une mode sans réel fondement.

Pour mieux comprendre où je veux en venir et vu qu'on parle souvent bagnole sur Cuk, on pourrait faire une analogie avec Ferrari: ce n'est pas parce qu'on parle sans arrêt des nouveaux bolides qui sortent des usines de Maranello que Ferrari vend plus de bagnoles. Pour info, Ferrari produit environ 5'000 véhicules par an et à 10% près, c'est le même chiffre depuis 20 ans!

Bref, combien de PC se sont vendus ces dernières années face à Apple?

Par exemple, pour le second trimestre 2006, Gartner a publié une statistique mentionnant qu'Apple détenait 4.6% du marché contre 4.3% une année plus tôt sur le marché américain. Une progression en somme.

Toutefois, si on prend l'ensemble de l'année 2005 dans le monde entier par exemple, on obtient d'autres chiffres puisque le nombre total de machines vendues se montait à 211.8 millions de PC dont 4.7 millions pour Apple.

Si je sais encore compter, on arrive donc au chiffre délirant et astronomique de 2.2%...

Bien sûr, on peut aussi réaliser cet exercice sur d'autres années:

Bien que 2005 indique une légère reprise, on ne peut pas dire que le résultat de cette analyse soit très probant.

Alors oui, j'en entends déjà me dire que le Mac se garde plus longtemps, qu'on le jette moins (au prix où ils sont, c'est normal hein!). Mais il n'empêche que quand on parle d'un concurrent qui reprend des parts de marché, on ne parle généralement pas en dixièmes de pourcent!

Regardez Firefox, ce formidable petit navigateur qui a, en l'espace de quelques années, prit entre 10 et 15% des parts à Internet Explorer alors que celui-ci dominait à 98% la toile il n'y a même pas 5 ans!

Enfin, ceci n'était qu'une appréciation personnelle mais à force d'entendre ici et là qu'Apple reprend des parts de marché, je souhaitais remettre une peu l'église au milieu du village.

Pour la suite et dans le but de comprendre les bons résultats de la marque, les revenus générés par la vente des machines doivent être comparés au reste des ventes d'Apple, soit les périphériques (iPod notamment) et les logiciels. Ci-dessous, une illustration faisant la comparaison des quatrièmes trimestres entre le segment machines de bureaux (iMac, Mac mini et Power Mac), portables (iBook et PowerBook), iPod, périphériques (Airport, Cinema HD Display, etc.), logiciels (Mac OS X, iLife, iWork, etc.) et l'iTunes Music Store :

Ci-dessous, le même graphique mais qui représente l'année:

Voilà, bien que l'année soit excellente dans son ensemble, il y a tout de même quelques trucs qui sont notables et pourraient être inquiétants à l'avenir.

Pour commencer, Apple a vendu en 2006 16% de machines en plus qu'en 2000. Toutefois, financièrement, c'est 7.37 milliards de dollars qui ont été générés contre 6.86 milliards en 2000. Ce résultat est uniquement du à la baisse du prix moyen des machines.

On peut également remarquer que les secteurs périphériques et logiciels sont relativement stables ces deux dernières années mais l'arrivée d'une éventuelle "iTV box" pour Noël changera peut être la donne.

Enfin, il y a deux secteurs qui ont particulièrement attiré mon attention: iPod et iTunes Store...

En effet, les ventes d'iPod sont bonnes mais ne progressent plus et l'iTunes Store stagnent. Pour illustrer ces propos, je vous propose quelques illustrations:

Alors voilà, le 23 octobre 2001, il y a pratiquement 5 ans, Apple lançait ce petit iPod et depuis, c'est plus de 67 millions d'appareils qui ont trouvé preneur. Ce succès est relatif quand on sait que Sony a vendu plus de 340 millions de Walkman à travers le monde... mais c'est un bon début.

Ci-dessous, un graphique qui montre le nombre d'iPod vendus et le coût moyen par iPod:

Ce qui est un peu plus inquiétant malgré la réussite de l'iPod, c'est l'iTunes Store qui stagne alors que depuis peu, il intègre également quelques films.

Alors que les ventes d'iPod progressent et que le contenu et la disponibilité de ce magasin virtuel augmentent, les ventes sont mauvaises et pratiquement personne ne s'émeut de ce constat:

Comme on peut le voir, les ventes sont en baisses depuis trois trimestres alors que la disponibilité, les contenus et les propriétaires d'iPod sont en augmentations constantes.

Le problème peut se situer à plusieurs niveaux et il faudra encore un peu de patience et quelques chiffres pour pouvoir tirer des conclusions. Gageons que l'arrivée prochaine de plus de films sur le Store et du fameux "iTV box" apportera un nouvel élan à ce secteur.

Conclusions

Globalement, à l'analyse de ces résultats, on se rend compte que la plupart des secteurs d'activité d'Apple sont en forme mais que d'autres ne sont pas aussi prometteurs que ça. Si rien ne venait à évoluer dans ces secteurs, il y aura probablement une remise en cause du modèle économique d'Apple, soit un prix "unique" et son hégémonie sur ce marché.

Mais qu'est-ce que l'avenir nous réserve maintenant que nous n'avons plus de problème de processeur?

Personnellement, j'avais été attiré l'année dernière par le fait qu'Apple n'avait pas tellement investi dans son secteur "Recherche et Développement", preuve que la migration sur Intel était déjà préparée depuis des années et que les efforts consentis pour y parvenir n'étaient pas si importants que ça.

Mais ce constat est très différent cette année puisque selon l'aveu même de Steve, 2007 verra de grandes nouveautés comme jamais auparavant.

Bon, vous connaissez mon scepticisme quand j'entends des trucs comme ça, je me dis toujours "mais oui... encore du Marketing".

Toutefois, pour une fois, j'aurais tendance à le croire car une chose a beaucoup changé en 2006 par rapport à ces 14 dernières années: le budget "Recherche et Développement"!

Ci-dessous, un bref historique:

Comme on peut le voir, c'est plus de 712 millions de dollars qui ont été octroyés à ce département en 2006. Non seulement c'est la plus haute somme jamais atteinte depuis 1992, mais c'est carrément 33% de plus qu'en 2005!

Ce simple constat en dit long sur les investissements qui ont été consentis par la marque dans probablement deux domaines: la téléphonie mobile et la télévision.

Depuis des mois, les rumeurs sur ces deux secteurs et Apple sont intensives et je serais étonné, pour ne pas dire effaré, que rien ne sorte au grand jour dans les prochaines semaines.

La question n'est pas tant de savoir quoi, mais quand?

Pour les fêtes? Dès janvier 2007 à la MacWorld Expo de San Francisco? Patience!

Pendant ce temps, mon traditionnel historique trimestre après trimestre de la part des revenus qui est liée au Mac et aux autres produits:

Comme on le voit, après la "crevasse" du premier trimestre 2006 qui équivaut en fait aux fêtes de Noël 2005, la part Mac et autres à tendance à retrouver un certain équilibre.

A ce sujet, il y a une petite anecdote que j'aimerais partager pour bien montrer qu'aux chiffres, on peut leur faire dire n'importe quoi.

Lors de la conférence téléphonique, le CFO a déclaré qu'Apple était très heureuse de ses résultats et que la part des revenus liée au Mac était de 58% sur l'ensemble du trimestre. J'ai tout d'abord été surpris car m'amusant à faire ce petit graphique tous les trimestres, j'ai pensé que les Macs avaient fait un carton... mais il n'en était rien.

En déclarant ce ratio, Apple a inclus les logiciels et périphériques... ce qui n'est pas vraiment la même chose, vous en conviendrez.

Bref, malgré ce retour à l'équilibre, le premier trimestre 2006 a été tellement important financièrement que sur l'année, on ne retrouve pas le même ratio:

Pour la seconde année consécutive, les Mac représentent moins de 50% des ventes et je ne pense pas que ce ratio va drastiquement changer pour le premier trimestre 2007 (Noël 2006).

Personnellement, je suis heureux qu'Apple ait consacré plus d'argents à son département "Recherche & Développement" car pour moi, c'est là que réside non seulement le succès actuel de la marque, mais surtout, son futur!

Bien sûr, avec plus de 10 milliards de dollars en cash (oui, oui, encore plus de cash), j'aimerais voir Apple prendre plus de risques au lieu de s'asseoir sur ce magot. A l'opposé, il faut savoir que ce n'est pas parce qu'on met 6.6 milliards de dollars dans le département "Recherche & Développement" qu'on ressort avec des idées plus brillantes... n'est-ce pas Microsoft?

Toutefois, je trouve que bien que les campagnes Marketing soient originales, elles sont plutôt rares... et là, c'est définitivement une histoire d'argent. En effet, si vous voulez augmenter votre présence, faire connaître votre marque, montrer la différence, ouvrir des magasins en Europe (!) ça a un coût et ce coût, selon moi, Apple pourrait parfaitement se le permettre.

Enfin, plus que quelques semaines et on devra probablement refaire notre liste pour le père Noël...

T

, le 20.10.2006 à 00:26

Bravo TTE pour cette analyse.

, le 20.10.2006 à 00:55

C’est toujours agréable de lire une analyse des résultats financiers plutôt qu’un bête compte-rendu comme le font tous les autres sites.

Merci TTE pour ce travail conséquent !

, le 20.10.2006 à 01:41

Un peu gaucho qund meme l’humeur, mais d’accord avec tes conclusions: effets d’annonce marketing et chiffres opportunistes. 2 choses. 1) le R&D, c’est plus que jamais le nerf de la guerre si je puis dire, mais +33% entre 2005 et 2006, c’est juste en phase avec la progression du CA et du benefice. Donc rien de transcendant en terme d’effort, mais surtout 2) atteindre un cash-flow de 10 millards de dollars gringos, c’est un peu comme les vieux qui bouffaient toute leur vie du pain raci et des patates a l’eau et bourraient le matelas de billets et de lingots, certains sont morts dessus. C’est un non-sens cette accumulation de cash inutilise, ca rejoint un peu l’humeur d’Anne.

, le 20.10.2006 à 07:18

Qu’en est-il du cout moyen et des CA/Bénéfice relativement à l’inflation ? 1.- en 2000 vaut combien aujourd’hui ?

De plus, comparer Firefix à un Mac, c’est un peu biaisé: FF ne coute que le temps de l’installer.

Mais excellente analyse tout de même, merci.

, le 20.10.2006 à 08:46

;-) Insider News ??? Tu vas lancer des rumeurs TTE ! Des rumoristes-macistes auraient tôt fait de transformer ton propos:

“Une source bien informée en Suisse, affirme que de nouveaux produits incroybles vont sortir juste avant Noël. Ce qui confirme la venue d’un iPod 6G début décembre, et le tant attendu iPhone en janvier !”

, le 20.10.2006 à 08:58

Il y a petite erreur dans le graphe compatible 24 pouce Dell (Apple History): l’acronyme iTMS s’est transformé en iMTS. De plus, on peut maintenant le renommer en iTS…

Sinon, bonne analyse, comme d’habitude!

A+

Arnaud

, le 20.10.2006 à 09:00

Merci!

D: mauvaise remarque pour 2 raisons… regarde la progression 2004 à 2005 (ou les précédentes). R&D a augmenté de 10% à peine alors que le chiffre d’affaires a cru de 59%!

La seconde raison, c’est que dans ce secteur, le R&D ne porte pas ses fruits la même année fiscale. Ce n’est pas comme le Marketing où normalement, chaque franc investit doit immédiatement t’en rapporter 3. Nous verrons les résultats de ces investissements – au mieux – l’année prochaine seulement.

T

, le 20.10.2006 à 09:17

Merci pour cette analyse, que l’on attend avec ferveur chaque trimestre. J’aurais une question complémentaire. J’ai lu que la marge d’Apple sur ses produits se situait entre 25 et 30% (selon les produits et les époques). Que signifie exactement cette marge ? C’est avant les frais de marketing, avant les coûts de R&D ? C’est un peu confus pour moi, et je vois mal comment cela se compare à d’autres éléments (EBITBA, résultat net…) Bref, si quelqu’un peut éclairer ma lanterne, qu’il ou elle ne se gêne pas.

, le 20.10.2006 à 10:24

Je cite la marge et elle est de 29.2%. Il s’agit de la marge brute ou autrement dit, c’est le chiffre d’affaires moins les coûts de vente.

Tu me demanderas certainement “mais qu’est-ce qui est inclus dans les coûts de ventes???” Et bien un peu tout ce qui est lié à la vente comme le marketing, le R&D, tes charges administratives, etc.

Il paraît même que selon certains analystes du secteur, les ordinateurs Apple ont une marge qui est proche de 40%… ce qui est hallucinant pour la branche…

Enfin, il faut savoir que la marge nette est cette année de 11%… ce qui est encore plus hallucinant….

Si jamais, tu trouveras un résumé des comptes Apple sur leur site:

Balance Sheets

T

, le 20.10.2006 à 11:06

Le succès de l’iTV disponible Mac et PC sera similaire à celui de l’iPod (aux USA) car les constructeurs PC ont une nouvelles fois pris le problème à l’envers. (Se sont ils penchés sur le problème?) Free et Apple ont pris la bonen stratégie. Les media center PC ne sont rien d’autre que des gros PC bruyants moches à mettre sous une télé et où il faudra tout réinstaller. On rajoute une façade windows verte et on navigue dans des odssiers IMP_1894.jpg avec une télécommande à 58 boutons…. et pour 1 000€ on n’a pas de prise HDMI…. Apple a tout préparé depuis plusieurs années avec iLife, tout est bien rangé, bien présenté y a plus qu’à lancer avec une télécommande de 4 boutons le tout pour 300$! Le marketing des media center PC se fera encore sur les Ghz, les Go, les disques blueray…. Monsieur Ballmer: nous avons déjà un ordinateur, le consommateur veut juste profiter de ses medias dans son salon! Il faut tout leur dire ou quoi?? Monsieur Ballmer: arretez de vous mettre à la place d’un vendeur et allez observer votre fils….

, le 20.10.2006 à 11:52

Je ne suis pas complètement d’accord sur la non-progression de l’iTMS—un graphique manquant serait une superposition des courbes de ventes d’iPod et de l’iTMS; elles me semblent étroitement corrélées (ce qui serait, somme toute, assez compréhensible !) et dans ce cas, la baisse des revenues de l’iTMS n’est pas forcèment dramatique.

Si effectivement il y a bien une relation de cause à effet entre le nombre d’iPod et l’iTMS, ça veut aussi dire qu’il semble y avoir un effet “j’achète mon ipod et je vais sur l’iTMS, j’achète un peu pour voir, puis je réduit ma consommation iTMS les mois suivants” (là encore, hypothèse logique), d’où tassement des ventes de l’iTMS au fil du temps.

Là ou c’est intéressant c’est que la baisse de l’iTMS est beaucoup moins sensible que la baisse du nombre d’iPod, ce qui semblerait alors indiquer que ce tassement graduel est de moins en moins vrai, donc que proportionnellement les gens achètent plus longtemps/plus sur l’iTMS qu’ils ne le faisaient avant passé la nouveauté. Mon hypothèse est que c’est justement grâce à l’offre qui est de plus en plus conséquente, et en particulier les séries télé, et pour le futur les films devraient apporter une belle progression (si Apple arrive à signer d’autres studios, probablement après les fêtes).

Donc non perso je trouve les résultats de l’iTMS plutôt encourageant, surtout vu le futur (films + iTV)

, le 20.10.2006 à 12:04

Merci pour ta réponse et pour le lien.

D’après ce que je peux y lire, les coûts de ventes se retranchent du CA, mais ils n’incluent ni la R&D ni les coûts administratifs, qui sont comptés en Operating expenses.

Si je résume (et réponds à ma question initiale), la marge brute du trimestre vaut 29,2%. 12,7% de ce revenu est utilisé pour la R&D et 44,2% en frais de fonctionnement. les 43,1% restant sont des Operating incomes.

La marge nette est effectivement au final 11,3%.

Bref, l’activité est rentable et c’est plutôt encourageant pour l’avenir. Même si les résultats ne te semblent pas fabuleux, c’est quand même remarquable pour une année de transition, avec quelques logiciels fondamentaux (Adobe?) manquant pour déclencher certains achats. Le PDM à deux chiffres est cependant encore loin.

, le 20.10.2006 à 13:11

Merci beaucoup TTE. Comme toujours, une analyse très intéressante et très bien présentée.

, le 20.10.2006 à 13:35

Merci TTE, rien à rajouter, comme d’ab !

J’ai néanmoins trouvé ça sur SlashDot ce matin, pour info seulement, je n’ai pas d’avis… sur ce genre d’avis !

Le site est par là

, le 20.10.2006 à 13:58

alec6: c’est du grand n’importe quoi cette “opinion” de gartner. D’une part, “margins (…) are only sustainable because component makers such as Intel choose to prop up the business” (trad: les marges sont importantes uniquement parce que les fabricants tel qu’Intel ont choisi de supporter Apple—eg ristournes) est incroyablement idiot et ne veut pas dire grand chose. En gros ils disent qu’Intel fait des ristournes à Apple juste pour les beaux yeux de Steve et que ça peut pas durer (“Given that HP has forced Intel to offer it comparable pricing to Dell, Intel is unlikely to continue to subsidise Apple”)… complètement débile et infondé (et probablement limite illégal). Rhétorique de base: on pose un postulat sans grand fondement (Intel “supporte” Apple), on le démolit aisément, et on se sert de cette démolition comme argument du bien fondé de l’idée que l’on défend.

Ce serait très surprenant qu’Intel “supporte” financièrement Apple à ce point comme l’insinu l’analyste (par contre, des accords technologiques, oui, mais c’est autre chose).

Perso, il faut voir un truc, c’est que Dell est en train de faire n’importe quoi ces derniers mois, une floppée de mauvaises nouvelles, etc. La dernière en date est que Dell vient de passer en seconde position sur le marché US derrière HP, et il est extrèmement probable que leurs résultats financiers seront très mauvais. Bizarrement le cours de l’action Dell ne cesse de rebondir sur ces mauvaises nouvelles (un dixième de ce que Dell a eu comme mauvaises nouvelles et l’action Apple serait à -30%, franchement). Un bel exemple de l’irrationalité du marché, parce que c’est à n’y rien comprendre :)

Mon opinion c’est que Dell est dans le portefeuille de nombreux fonds d’investissements, et qu’ils n’ont pas intérêt à le voir couler. D’où un spin des analystes favorables malgré les mauvaises nouvelles. Gartner ici essaie de pousser Dell, c’est tout. D’autant plus qu’il y aurait meilleurs candidats que Dell pour externaliser le hard, vu la piètre qualité du hard de Dell (accessoirement aussi, Apple sous-traite déja sa fabrication de toute façon, donc je vois pas trop l’intérêt).

Concernant l’idée elle même pour Apple de laisser tomber le hardware, elle date de l’an pèbre, et est toujours aussi mauvaise, particulièrement à la lumière de ces dernières années (iPod?) qui montre bien que la force d’Apple, c’est justement la parfaite maitrise de la symbiose entre hard et soft. Piper Jaffray (si je dis pas de bêtise) a d’ailleurs sorti une note hier à propos du fameux effet halo (iPod < – > Mac) qui d’après eux marche bien et va aller en s’amplifiant et en se diversifiant (iPod < – > iTV < – > Mac).

Bref quand on pense que les analystes de Gartner sont payés une fortune pour sortir de telles idioties…

, le 20.10.2006 à 14:58

rIO: tu peux ne pas être d’accord, mais je ne comprends rien aux théories que tu développes… Pour ma part, bien que Q1 ait été fantastique, Apple a tout de même vendu plus de 24 millions d’iPod depuis en 9 mois, soit pratiquement 1/3 de ce qui a été vendu en 5 ans! Je ne parle même pas non plus que des films, vidéos, séries, accès à plus de pays ont été ajoutés entre temps. Par conséquent, il me semble faux de parler de “bonne santé” quand l’iMS affiche 3 baisses conséqutives… alors qu’on vend 24 millions d’iPod dans le même temps!

Anapi: grossière erreur, autant pour moi… je n’ai pas relu… aïe. Pour ce 4ème trimestre, j’affiche une certaine déception car selon moi, les ventes de PM auraient dû être d’enfer vu que c’était le dernier modèle à migrer sous Intel et que les ventes étaient en chute libre depuis quelques trimestres déjà (à l’époque où Apple détaillait ses ventes). Mais je reviens à cet aspect plus loin.

alec6: oui, j’avais vu ça hier soir et je voulais l’ajouter… mais je me suis dit que ça ne servirait à rien (voir la réaction suivante).

rIO: tu as sûrement raison, cette boîte de consultants (Gartner) dit vraiment n’importe quoi… c’est peut être même pour ça qu’ils sont payés aussi cher; pour dire n’importe quoi (quel boulot de rêve). C’est pas comme Piper Jaffray… eux ils sont mal payés mais ne disent pas de connerie… c’est logique.

Un peu plus sérieusement, c’est connu qu’Apple a demandé un prix au volume à Intel auquel normalement ils n’auraient pas droit… et HP en a fait de même et c’est normal vu qu’en 2005, ils ont vendu 32 millions de PC contre 37 pour Dell (mais Dell n’utilisait que des puces Intel et pas HP).

De plus, Intel étant en perte de vitesse face à AMD, c’était une volonté de trouver de nouveaux clients et Apple est une client de choix (innovation, image, etc.).

Donc, Intel ne supporte pas financièrement Apple, mais très probablement qu’ils offrent un prix attractif vis à vis du volume commander par Apple (seulement 5.3 millions de machines, soit 7 fois moins que les autres constructeurs).

Enfin, concernant l’irrationalité du marché: si l’action Dell perd peu, c’est parce qu’ils ont déjà perdu 30% depuis le début de l’année. Mais leurs résultats financiers ne seront pas mauvais, ils seront tout simplement décevants… c’est pas la même chose! Enfin, tu as raison sur un point, si Apple annonçait une mauvaise nouvelle maintenant, le titre perdrait très probablement 30%… mais pas parce que le marché est mauvais ou irrationnel comme tu dis, mais parce que le P/E d’Apple est actuellement à 33 alors que chez Dell, il est à 18!!!

Qu’est-ce que ça veut dire? Que l’action Apple vis à vis de son secteur est totalement surévaluée et que comme tout ce qui est surévalué, quand tu déçois, tu te prends une grosse claque.

Enfin, ce n’est pas parce que tout ça t’échappe (irrationnel) que c’est faux. Ca veut seulement dire que tu ne comprends pas.

T (idiot trop payé car tenait déjà la théorie de Gartner il y a 3 ans)

, le 20.10.2006 à 15:19

TTE: je ne dit pas que l’iTMS soit en “bonne santé”—je dit que les résultats sont intéressants pour le futur. Je pense qu’à la base, c’est difficile pour l’iTMS d’être très rentable, car 1) le téléchargement illégal existe et est attirant 2) une majorité se contente de ripper ses cd. Donc déja, qu’il soit rentable, c’est bien, car ce n’était pas forcèment un pari gagné. Maintenant, ma théorie fumeuse et mal expliqué, c’est que je pense que beaucoup de nouveaux utilisateurs d’iPos vont sur l’iTMS, achètent quelques titres pour voir, et puis ensuite n’y retournent pas beaucoup ou alors épisodiquement. C’est simplement ce que j’ai fait moi même et comme ça me semble un comportement assez prévisible, j’extrapole joyeusement (ce n’est qu’une théorie, hein). Donc nouveaux utilisateurs de l’iPod, progression de l’iTMS, puis ralentissement, donc une courbe qui devrait suivre pile poile la courbe des ventes de l’iPod. C’est exactement ce qu’on observe. Sauf que ces trois derniers mois, la baisse de l’iTMS est inférieure à la baisse des ventes de l’iPod. Ce qui, si ma théorie est vrai, veut dire qu’il y a plus de personnes que par le passé qui /continuent/ à acheter sur iTMS passé le premier contact. Et ça s’expliquerait selon moi par les nouveaux contenus, en particulier les séries TV. Là encore j’extrapole allégrement mon propre comportement.

J’explique vraiment mal ou vraiment ma théorie est trop fumeuse ?

, le 20.10.2006 à 15:33

TTE: concernant Gartner ou Piper Jaffray, je suis plus souvent d’accord avec Piper que Gartner, d’ou mon biais :-) mais bon… si tu veux dire que tous ces analystes sont de façon égales trop payés pour sortir des analyses plus ou moins fumeuses, je te laisse le champs libre :)

Concernant Intel, qu’il y ait des ristournes du au volume, je suis d’accord; mais de là à dire que ce n’est pas soutenable… au contraire.

Pour l’irrationalité du marché, c’est pas juste que Dell perd peu, c’est qu’elle rebondit sacrément bien :) Certes le PE d’Apple est de 36 alors que celui de Dell est à 18, mais bon… ce que je voulais dire c’est que beaucoup d’analystes ont une tendance (m’enfin c’est ptet juste moi qui a cette impression) à être positif sur Dell malgré une accumulation de problèmes, tout en étant plus critique sur Apple qu’ils (encore à mon sens) ne le devraient. Mais bon je suis biaisé aussi.

Pour l’idée elle même de séparer hard et soft, je continue à penser que ce serait une erreur—la remontée d’Apple ces dernières années est largement dû au fait qu’Apple continue à faire à la fois le hard et le soft. D’autant qu’Apple n’a pas ses propres usines, donc l’avantage n’est pas si grand.

Ce qui me gêne c’est qu’on cherche à appliquer le modèle microsoft comme si c’était la seule et unique voie, alors que je pense qu’au contraire dans les années qui viennent, le contrôle de l’ensemble de la chaine et des protocoles est une meilleur stratégie. Ceci dit oui, si Apple avait licenciée MacOS en 86 on en serait pas là; mais ça ne veut pas dire que ce qui aurait été une bonne idée en 86 le soit en 2006.

, le 20.10.2006 à 15:36

Disons qu’une théorie qui se base sur son propre comportement est un peu fumeuse car si tout le monde vivait comme moi, il y aurait plus d’ambiance au travail parce que les fontaines à eau seraient des pompes à bière (Champagne si boîte de consultants).

Je comprends mieux ce que tu dis, toutefois, ça serait inquiétant quand même car ce qui plait aux majors, artistes, etc. c’est que le modèle d’Apple est simple et semblait fonctionner.

Maintenant, si tout le monde se lasse de payer “légalement” sa musique/film, alors le modèle Apple s’écroulera car il ne sera pas mieux que les autres… ou autrement dit, il n’apportera pas une solution au piratage de masse auquel on peut assister avec les différents outils du type P2P.

T

, le 20.10.2006 à 15:45

Super nalyse, come d’hab.

Le lien vers le graphique des revenus du 4eme trimestre (http://redac.cuk.ch/totheend/q4_all_revenues_b.gif) ne fonctionne pas, ça veut dire que personne ne regarde tes zoulies zimages en grand, vu que personne n’a fait la remarque;-)

tu devrais rajouter “de micro informatique”. Pour ma part, je n’aime pas particulièrement les marques, quelles qu’elles soient, j’apprécie juste d’utiliser du matériel fiable, bien fait et avec la meilleure ergonomie possible, il se trouve que c’est ainsi que sont les Macs, et c’est tant mieux!

En ce qui concerne la marge, je trouve obscène que le constructeur se goinffre de 40% et ne laisse que 6% aux revendeurs, sans compter qu’ils pourraient baisser encore significativement les prix de vente, avec ça!

Quand à l’its, tant mieux si ça se casse la gueule, qu’Apple se remette à s’occuper d’ordinateurs…

z (nooon, je suis pas grognon;o)

, le 20.10.2006 à 15:49

TTE: évidemment, c’est dangereux d’extrapoler son propre comportement :) mais bon, comme ça me semble assez logique/plausible, pourquoi pas. Mais évidemment il est entièrement possible/probable que je sois complètement à côté.

Ceci dit, je pense que le modèle iTMS “marche”. Mais c’est juste que sa concurrence, c’est le piratage (et Apple le sait bien, cf l’interview de Steve Jobs la semaine dernière), et que c’est pas simple :)

Là ou iTMS fait mieux que le piratage, c’est sur la facilité/rapidité. Donc je ne pense pas que l’iTMS soit un flop, au contraire—pour lutter contre du tout gratuit, il a indéniablement des qualitées.

Ceci dit, si on pense que l’iTMS est la réponse ultime qui éradiquera le piratage, à mon avis on a tout faux. Mais contre le piratage, pour les majors, c’est probablement iTMS qui a la meilleur solution/approche.

, le 20.10.2006 à 16:30

Comme d’habitude, bravo, très bon travail d’analyse.

Sinon, deux petits commentaires autour du cash de 10 milliards de dollars : 1- L’intérêt d’avoir énormémement d’argent disponible est de pouvoir dissuader et eventuellement contrer une OPA hostile 2- L’utilisation de cet argent pour son développement (marketing, magasins…) n’est souhaitable qu’à partir de moment où la société peut assumer ce même développement (rapide). Je me suis toujours interrogé sur ce que serait Apple avec, disons, 20 % de part de marché (problème de logistique, maintenance…).

, le 20.10.2006 à 16:37

Bon, alors c’est pour quand? Ça suffit ce teasing qui traîne depuis des mois, allez, au travail quoi, qu’on comprenne ce que c’est que ces PE dont parlent les initiés.

z (bien connaître son ennemi est indispensable pour le vaincre;o)

, le 20.10.2006 à 21:46

Certes ToZiEnd, le retour sur investissement est plus long en R&D qu’en Marketing (les 2 forces d’Apple), mais tout ceci a ete budgete en meme temps pour 2006… Pas d’accord Salva, un gros cash-flow peut eloigner des OPA comme en attirant d’autres. Nous vivons un periode de concentration avec des chiffres toujours plus impressionnants. Je persiste a croire qu’un tel cash-flow vu la taille relative d’Apple justement, c’est un non-sens. Meme pas racheter ses actions… Le durcissement des mesures de retortions a l’encontre du piratage a surement une incidence sur l’iTMS. Si le marche d’avenir est la video, le pouvoir d’achat n’est pas extensible a l’infini : les vases communiquants, la guerre va etre rude…

, le 22.10.2006 à 13:11

rIO: je ne suis pas d’accord avec toi (on commençait à s’en douter hein) sur la séparation du hard et soft et pour une raison toute simple: nos Macs sont des PC. Le seul argument qui tenait la route avant, c’est qu’il y avait le PPC… mais maintenant c’est fini. Par conséquent, toute l’émulation des produits Apple tourne autour d’un seul truc: le soft et pas le hard. Regarde l’utilisateur d’iPod sur PC… il a AUCUNE différence de fonctionnalités! Que tu sois propriétaire d’un Mac ou d’un PC, c’est pareil!!! Enfin, si les consultants sont “positifs” sur Dell c’est parce que la marque à développer une chaîne de production extrêmement efficiente (fabrication de la machine à la commande) et canal de vente direct. Ces 2 points qui semblent simples et idiots ont révolutionné le monde de l’informatique… c’est pas rien et depuis des années, c’est tout de même le constructeur de micro numéro 1 dans le monde (alors qu’ils sont venus bien après HP, Compaq ou IBM).

zitouna: oui merci, j’ai aussi vu que le graph ne marche pas mais là je suis à l’étranger et je n’ai pas pris mon tower avec moi… (et c’est vrai que personne ne fait la remarque; c’est inquiétant). Je suis aussi bien d’accord avec ta remarque sur les marges… et sur le focus de ses activités.

Salva: même si Apple faisait beaucoup plus de pubs, je ne pense pas que les ventes augmenteraient de 100 ou 200%. C’est toujours plus facile de croître que de réduire…

zitouna: oui, oui, normalement d’ici 2 à 3 humeurs, je publierai ça.

d: qui dit budgété dit dépensé. Je persiste en disant que ces dépenses R&D en 2006 sont liées à des produits que nous n’avons pas encore vu…

T

, le 23.10.2006 à 00:21

Chouette ! Avec toutes les pépettes qu’Apple vient de gagner, elle pourra m’envoyer une nouvelle borne Airport Express qui a rendu l’âme 14 mois après l’achat…

, le 23.10.2006 à 22:30

Ouais mais je fais mon comptable de base, les R&D et le Mkg sont des charges imputees a un moment donne, avec une notion d’engagement reel de montant et de retour sur investissement differente dans le temps certes.